資金調達の全体像と手続き

※本記事は、2020年1月17日に公開した記事を再編集したものです。

最近では、ベンチャー企業に対してベンチャーキャピタルからの出資を始め、クラウドファンディングを用いた出資や、事業会社等による出資が活発になってきました。

起業家の方の中には

・資金調達ってどのような手続きを行えば良いのだろう?

・どのような流れで実施するのだろう?

といった悩みを抱えておられる方も多くいらっしゃるのではないかと思います。

今回は、そのような悩みを解決するために、資金調達の流れについて解説していきます!

目次:1.全体の流れ

今回は、スタートアップ企業に多く見られる、取締役会を設置していない会社(取締役が2名以下の場合や、取締役が3名以上いても監査役を設置していない会社等)を対象として流れを解説していきます。

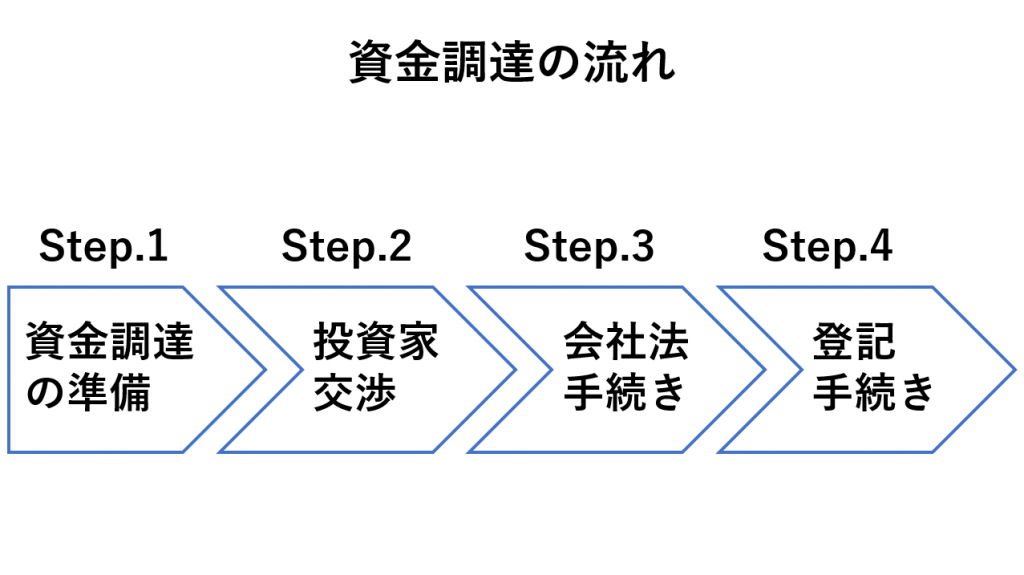

通常、資金調達には4つのステップを経る必要があります。

それぞれのステップを細かく説明していきます。

2.資金調達前の準備(Step.1)

資金調達を始める際には、まずは関係者への確認や、資料作成等の準備を行う必要があります。

(1)既存株主への事前確認

既存株主に対して、新たに資金調達を行うこと(=株主が増えること)を伝え、承諾を得ましょう。現在の株主に説明する際は「資金調達額」や「今回の資金調達時の想定企業価値」、「調達時の投資契約条件」等の情報を伝えることが重要です。

このような確認を行う理由としては、以下の2つデメリットがあるためです。

もちろん、資金調達を行えば、事業への投資を通じて企業がより成長したり、強力な株主が仲間に加わることで事業戦略の幅が広がったりと、メリットも多くありますが、新規の投資を行うべきかどうかを投資家が総合的に判断してもらうためにも、相談することが必要です。

◆持分比率の低下

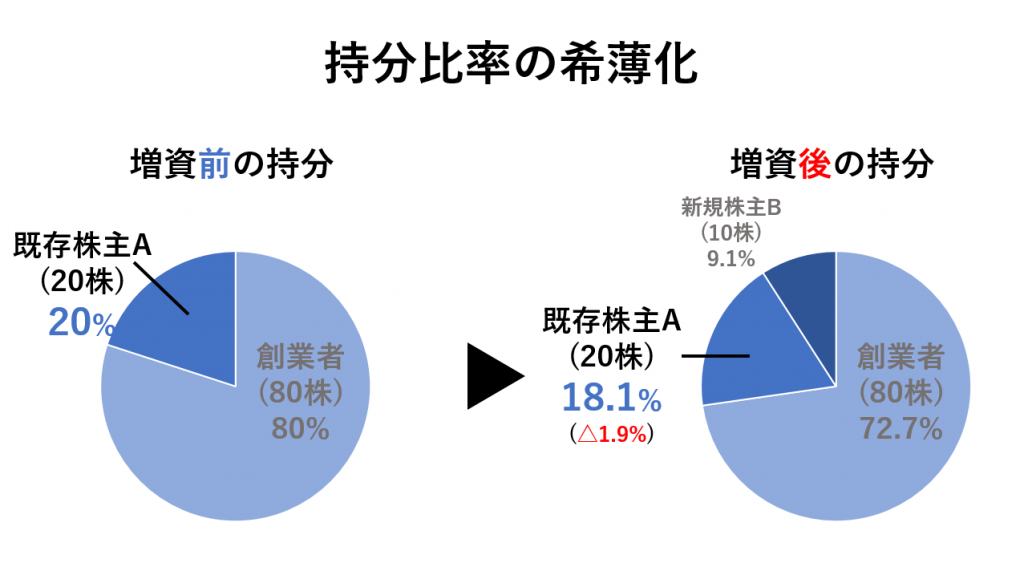

既存株主は新たに資金調達が行われると、持分が希薄化します。

例を用いて説明します。

創業者が80株、既存株主Aさんが20株を持っていたとします。全体の株式数は100株ですので、それぞれ創業者が80%、既存株主Aさんが20%を保有していることになります。

その後、資金調達が行われ、新規株主のBさんへ10株発行されたとすると、全体の株式数は、110株となります。すると、それぞれの持分比率は異なることとなり、既存株主Aさんの持分は [ 20株÷ 110株 = 18.1% ] となり、1.9%の持分が希薄化した(≒持分比率が減少した)ことが分かります。

このように、既存株主は資金調達が行われると、持分比率の低下という不利益が生じます。

◆保有資産価値の毀損

新たに資金調達を行う際に、前回の資金調達の時と比較して企業価値が低下している場合、既存株主の有する株式の価値も当然に低下することになります。このため、企業価値が低下している場合には、なぜ低下しているのか、上昇の見込みはあるのか等を説明しておく必要があります。

なお、スタートアップにおける企業価値の評価は、上場企業のように流動的に変化するものではなく、資金調達のタイミングで決定するという特徴があります。

このため、資金調達の時期を少し遅らせて、企業価値が上昇する形での資金調達が行えないかどうか模索してみるのも1つの手です。状況に合わせて柔軟に判断することが重要になります。

(2)事業概要資料の作成

新たな株主候補が企業の事業内容を理解できるように、分かりやすい資料を作成しましょう 。PowerPointやKeynote等で作成するのが一般的です。

(3)事業計画書の作成

企業の財務状況や、これからの事業展開のビジョン、市況環境など企業の成長性が分かる資料を作成しましょう。

計画上の数字の細かさは、会社のフェーズによって異なります。創業期においては、そこまで精緻な数字を求められることは少ないですが、代わりにビジョンやビジネスモデル、市況環境等の分析が求められる傾向にあります。

(4)資本政策の作成

まずは現在の株主構成比率を確認したうえで、今回の資金調達において許容できる株式放出割合を決めておきましょう。

場合によっては、専門家等に放出割合の適正性について相談しておくのが良いでしょう。一度放出してしまうと、後戻りが効かないので、慎重に考えましょう。

なぜ、資本政策を行うのでしょうか?

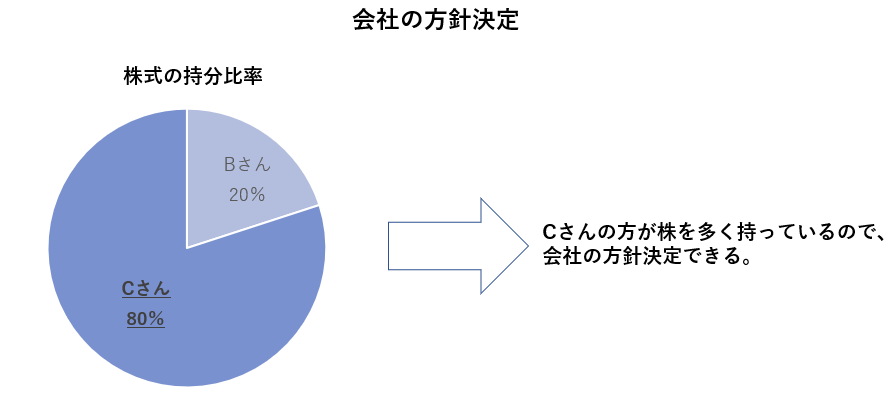

まず、株式会社の最高意思決定者は創業者ではありません。株主です。株主が集まる株主総会で会社の方針を決定します。株主総会では、通常、1株1議決権が与えられます。つまり、多くの株をもっていると株主総会で有利となります。

株式の持分比率が20%ほどの場合、会社の方針を決定できなくなる可能性がとても高いです。そのため、会社の方針を決定するうえで、創業者がどれくらい株式数を保有するかがとても重要になってきます。

どれくらい株式数を保有するかを考えるのが資本政策です。

(5)既存の株主名簿の作成

「株主の名前」「それぞれの保有割合」「いつから株主になったのか」が分かるような表を作りましょう。株主名簿の作成は会社法で義務付けられています。

なぜ、株主名簿の作成が義務付けられているのでしょうか?

理由としては、株主が会社の最高権力を持っているからです。また、持分比率の高い方ほど、株主の中でもより強い権力を発揮することができるため、会社に対して意見を反映することができます。

例えば、A会社をBさんと、Cさん2人で共同創業したとします。その際に、A会社が100株を発行して、Bさんが20株を所有、Cさんが80株を所有したとします。持分比率はBさんが20%、Cさんが80%となります。

ある日、会社の方針を決めるために2人で会議を行いました。その時、どちらの意見が通るのでしょうか?

答えは、Cさんです。持分比率が高いので、Cさんが会社に対して強い権力を発揮し、会社の方針を決定できます。また、誰が会社に対して高い権力を有しているのかという会社の運営体制についても確かめることができます。

(6)決算書、試算表の作成

3.投資家との交渉(Step.2)

(1)出資してくれる投資家を探す

(2)投資家に事業を説明

(3)株主と調達金額の決定

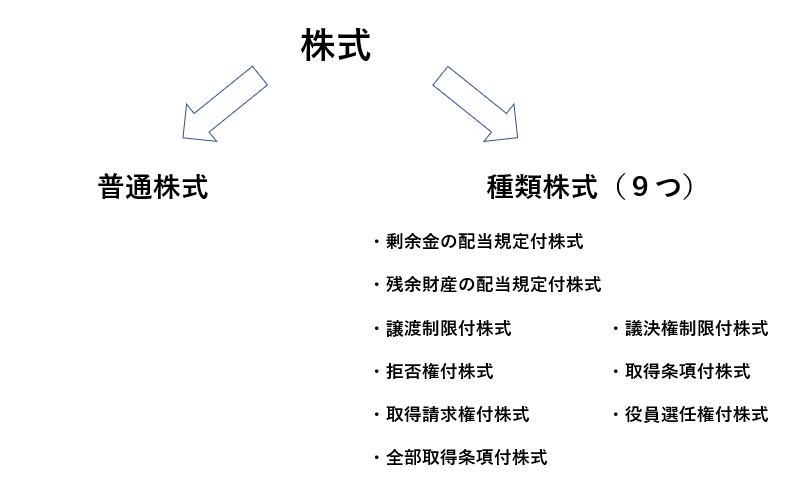

(4)発行株式に関する交渉

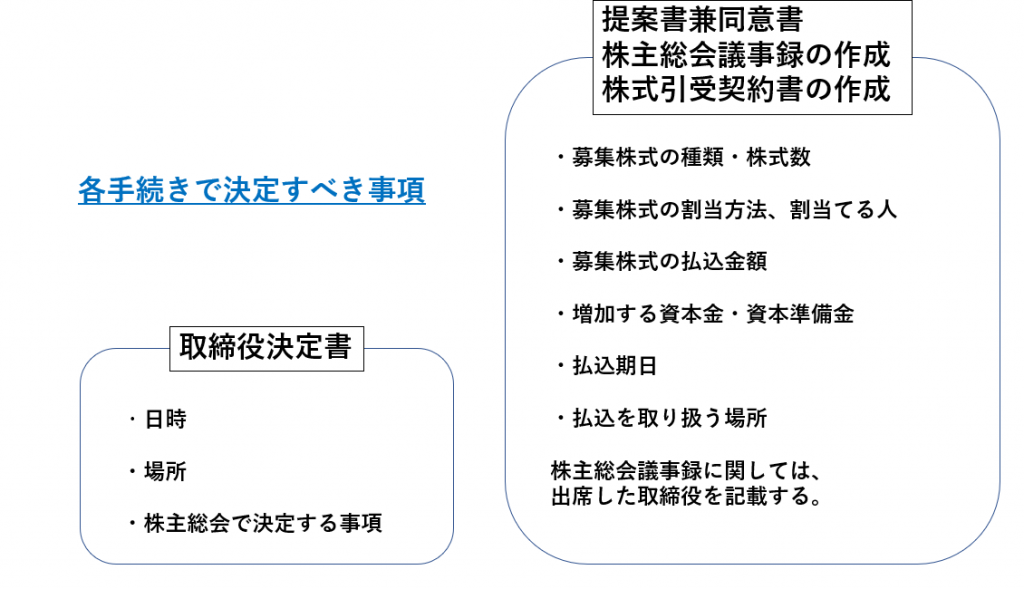

4.会社法手続(Step.3)

|

※1 ここでは、取締役会を設置していない会社を前提に説明を行います。

※2 株主総会については、書面決議を前提とした説明を行います。

|

(1)取締役決定書の作成

(2)提案書兼同意書の作成

(3)株主総会議事録の作成

(4)株式引受契約書の作成